一、行业现状:闭店潮与结构性矛盾加剧

1.市场总量微增,但竞争格局恶化

2024年全国零售药店销售额为5740亿元,同比增长3.7%,但实体药店增速仅为2.3%,线上渗透率提升至13%。行业矛盾从“规模扩张”转向“效率与质量”的平衡,头部企业如大参林、益丰等通过门店扩张维持增长(如大参林2024年净增2479家门店),但单店产出普遍下滑(大参林单店营收同比下降4.3%)。

2.医保政策冲击与利润承压

医保飞检常态化(2024年查处哈尔滨4家药店骗保案)及地方暂停新增医保定点申请(山东、福建等地),导致依赖医保的药店收入骤减。国大药房因商誉减值巨亏10亿元,健之佳、一心堂净利降幅超60%。行业净利率普遍下滑,六大民营连锁2024年销售净利率平均下降2%。

3.线上分流与价格战白热化

医药电商(京东健康、阿里健康)及O2O平台(美团、饿了么)分流超20%客流,实体店客单价同比下降8.9%。价格战导致毛利率压缩,中小药店被迫退出市场(2024年关店3.9万家,2025年预计再关5-10万家)。

二、核心变量:AI与O2O驱动的行业重构

1.AI赋能:从概念到落地

智能运营:大参林率先接入DeepSeek开发“AI小参”,实现用药咨询、员工培训等功能,库存周转率提升15%。

精准营销:AI分析消费者画像与流行病趋势,优化SKU组合(如智云快药助中小药店线上GMV提升至单月43万元)。

成本控制:AI客服替代30%基础岗位,人力成本下降10%-15%。

2.O2O渗透:线上线下一体化破局

头部连锁主导:美团、饿了么优先与大连锁合作,益丰、老百姓O2O营收占比超15%,但履约成本高企(10%-15%)。中小药店转型:智云快药等平台提供一站式解决方案(线上处方药销售、SKU优化),单体店永和堂线上GMV跻身商圈TOP5。

政策机遇:部分区域试点线上医保支付,若全国推广或打开千亿增量市场。

三、未来趋势:分化、整合与业态创新

1.行业集中度加速提升

头部并购潮:CR10市场份额预计从30%升至2025年40%,国大药房关闭1270家门店后,区域龙头漱玉平民通过并购跻身万店阵营。

中小药店出清:2025年门店总数或从70万家降至60万家,低效单体店转向加盟(如大参林轻资产扩张)。

2.专业化与多元化并进

DTP与慢病管理:老百姓DTP药房占比提升至8%,处方外流政策推动院边店增长。

“药店+”新业态:一心堂试水“药店+诊所”、漱玉平民布局中医理疗,健康管理服务毛利超40%。

3.政策与资本双轮驱动

医保改革深化:“双通道”“门诊共济”政策要求专业化服务能力,头部企业抢占医保流量。

国有资本介入:国药系整合零售资源,区域连锁或成国资收购标的。

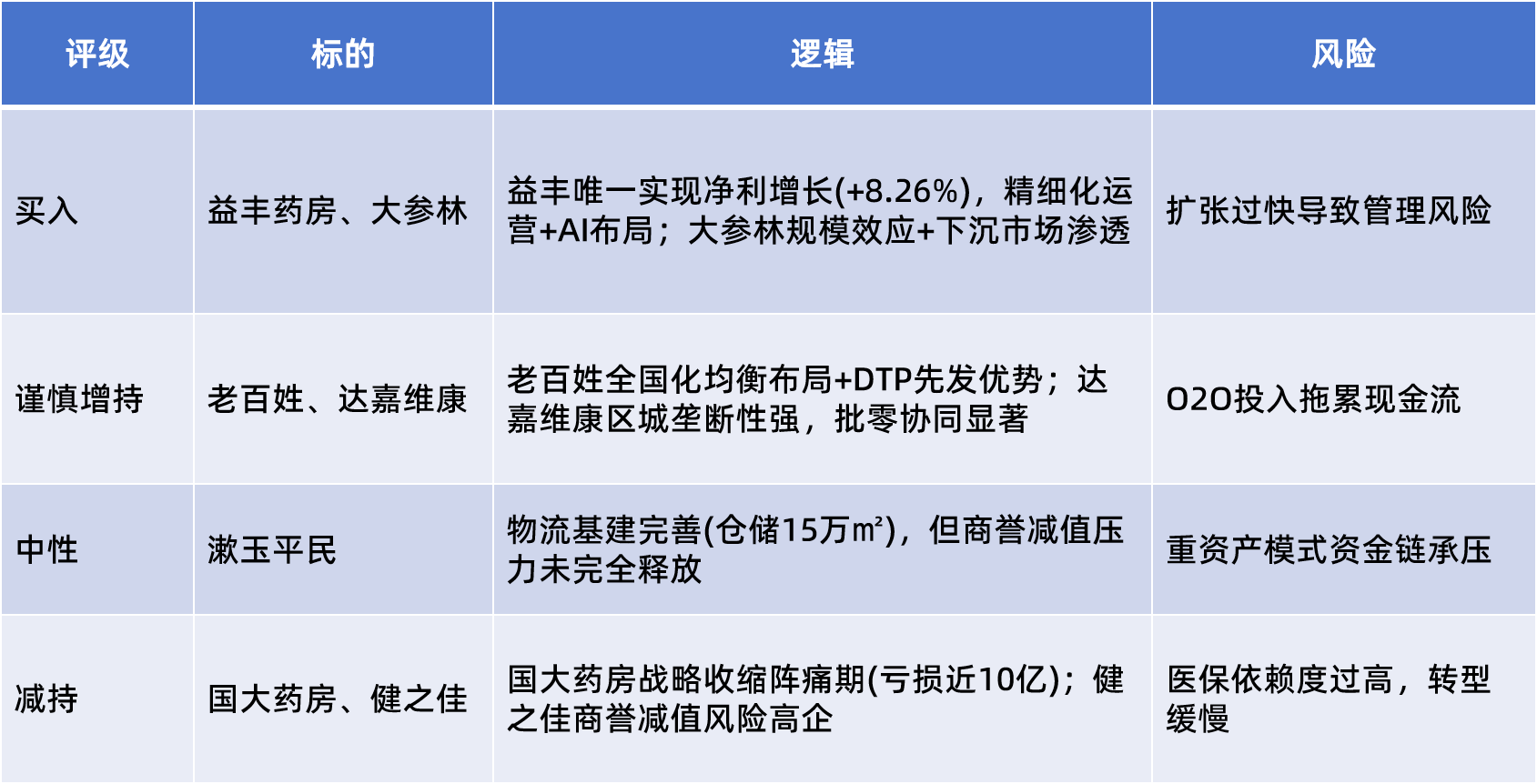

四、投资策略:聚焦效率与创新龙头

(「中药材及中药饮片产业数字化高质量发展协同创新研究中心」整理)

五、风险提示与结论

政策风险:医保控费超预期、线上医保支付延迟落地。

竞争风险:互联网医疗平台线下渗透加速(如京东健康自营药房)。

技术风险:AI应用数据合规成本高,中小药店数字化投入不足。

结论:2025年连锁药店行业将呈现“冰火两重天”格局,建议超配具备AI与O2O先发优势的头部企业(益丰、大参林),规避高商誉、低效率标的。行业洗牌后,存活者将依托专业化服务与数字化能力,重塑“医疗+零售”生态。